La stabilité apparente des taux directeurs de la BCEAO, masque une réalité bien plus préoccupante : un resserrement monétaire non déclaré dans la zone UEMOA et une rareté accrue de la liquidité qui frappe tout le système. Nous proposons une analyse en profondeur des mécanismes de cette crise bancaire latente, de ses manifestations concrètes sur le tissu économique et de ses implications pour l’économie sous-régionale.

Source : https://www.lejecos.com/La-crise-bancaire-qui-couv...

1. Le paradoxe d’une politique monétaire officiellement stable

Depuis décembre 2023, la Banque Centrale des États de l’Afrique de l’Ouest (BCEAO) maintient son taux directeur principal à 3,5 %, masquant habilement une réalité bien plus complexe. Cette apparente stabilité dissimule en fait un durcissement considérable des conditions monétaires réelles, laissant le secteur bancaire régional confronté à des défis majeurs.

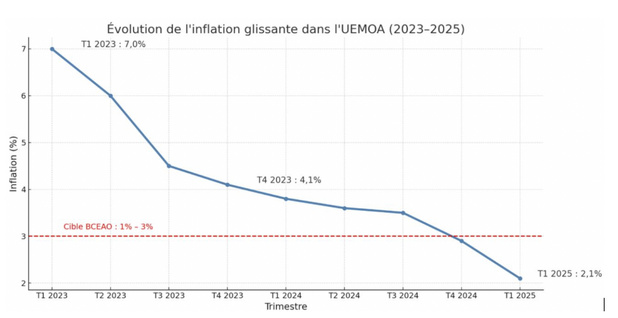

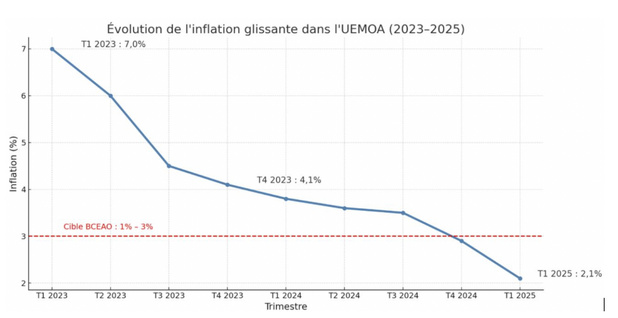

À l’analyse, il est clair que le contexte macroéconomique pourrait sembler encourageant pour la BCEAO en ce premier trimestre (T1 2025), avec une normalisation progressive de l’environnement économique régional, caractérisé par :

• Une inflation revenue dans la cible (2,1 % en février 2025)

• Une croissance robuste (6,2 % en 2024 et 6,5 % prévue pour 2025)

• Une progression nette des cours des matières premières exportées de l’Union (cacao, café, or).

Depuis décembre 2023, la Banque Centrale des États de l’Afrique de l’Ouest (BCEAO) maintient son taux directeur principal à 3,5 %, masquant habilement une réalité bien plus complexe. Cette apparente stabilité dissimule en fait un durcissement considérable des conditions monétaires réelles, laissant le secteur bancaire régional confronté à des défis majeurs.

À l’analyse, il est clair que le contexte macroéconomique pourrait sembler encourageant pour la BCEAO en ce premier trimestre (T1 2025), avec une normalisation progressive de l’environnement économique régional, caractérisé par :

• Une inflation revenue dans la cible (2,1 % en février 2025)

• Une croissance robuste (6,2 % en 2024 et 6,5 % prévue pour 2025)

• Une progression nette des cours des matières premières exportées de l’Union (cacao, café, or).

Cependant, la réalité de la contrainte monétaire contraste avec cette accalmie. En effet, malgré ces indicateurs positifs, les banques de l’UEMOA subissent un durcissement concret des conditions d’accès à la liquidité, marqué par :

• Un retour aux adjudications à taux variables depuis février 2023

• Une explosion des taux marginaux et moyens pondérés

• Une compétition accrue sur les guichets de refinancement

Le triplement des montants proposés par les banques (de 2 617 à 8 200 milliards FCFA) est un indicateur pertinent de la tension. Dans les coulisses, le marché financier vibre au rythme d’une liquidité évoluant autour de 5,5 % au sein de l’Union, alignée sur le taux plafond du Guichet de Prêt Marginal, traditionnellement réservé aux situations urgentes. Ce taux a discrètement pris la place de référence pour les échanges interbancaires, révélant un resserrement monétaire important, bien que non officiel.

Cette situation paradoxale semble révéler la stratégie discrète de la BCEAO : contrôler la pression monétaire sans modifier officiellement ses instruments traditionnels, laissant les mécanismes de marché établir de nouvelles références. Un resserrement silencieux mais efficace, qui redéfinit fondamentalement le coût de l’argent dans l’Union.

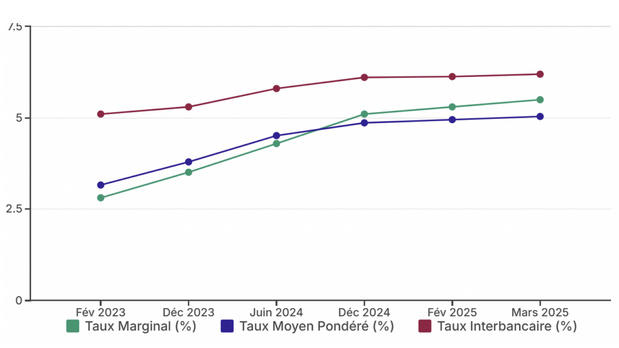

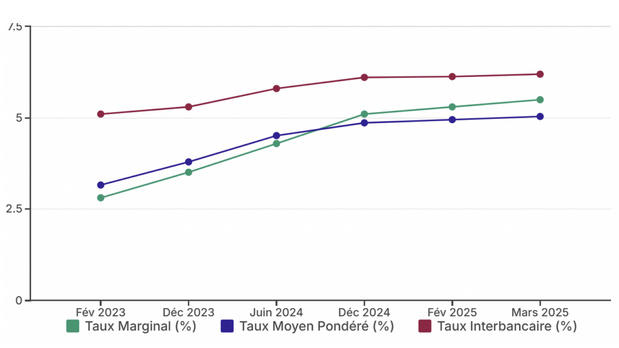

L’évolution des taux depuis 2023 illustre clairement le durcissement monétaire en cours. Lors des premières opérations mensuelles sous le nouveau régime d’adjudications à taux variables en février 2023, le taux marginal s’établissait à 2,80 %, avec un taux moyen pondéré de 3,15 %. Deux ans plus tard, la situation s’est considérablement détériorée : les banques se refinancent désormais à un taux moyen de 5,03 %, avec un taux marginal atteignant 5,50 % lors de l’adjudication hebdomadaire du 28 mars 2025.

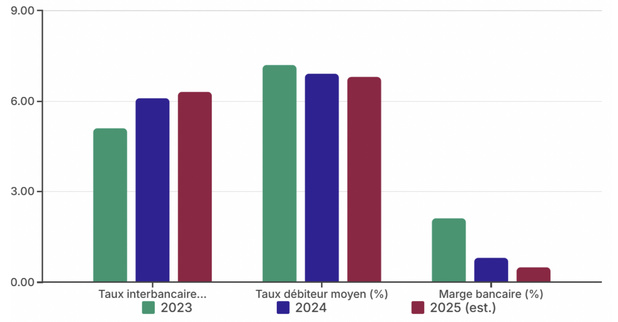

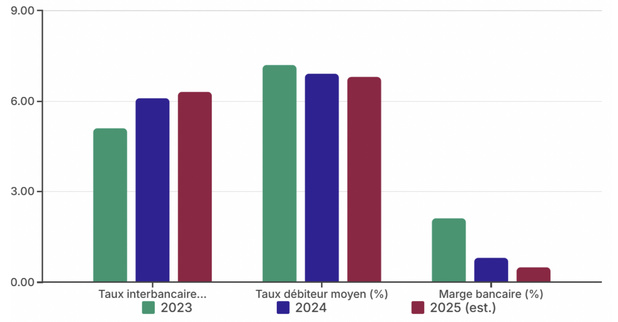

Ce phénomène s’accompagne d’une pression similaire sur le marché interbancaire, où les taux ont connu une trajectoire ascendante tout aussi marquée. La moyenne est passée de 5,1 % en 2023 à 6,1 % en 2024, avant de s’établir à 6,12 % en février 2025. Sur les maturités plus longues, les taux à trois mois frôlent désormais 6,7 %, atteignant ponctuellement les 7 %, comme l’illustre le graphique suivant.

• Un retour aux adjudications à taux variables depuis février 2023

• Une explosion des taux marginaux et moyens pondérés

• Une compétition accrue sur les guichets de refinancement

Le triplement des montants proposés par les banques (de 2 617 à 8 200 milliards FCFA) est un indicateur pertinent de la tension. Dans les coulisses, le marché financier vibre au rythme d’une liquidité évoluant autour de 5,5 % au sein de l’Union, alignée sur le taux plafond du Guichet de Prêt Marginal, traditionnellement réservé aux situations urgentes. Ce taux a discrètement pris la place de référence pour les échanges interbancaires, révélant un resserrement monétaire important, bien que non officiel.

Cette situation paradoxale semble révéler la stratégie discrète de la BCEAO : contrôler la pression monétaire sans modifier officiellement ses instruments traditionnels, laissant les mécanismes de marché établir de nouvelles références. Un resserrement silencieux mais efficace, qui redéfinit fondamentalement le coût de l’argent dans l’Union.

L’évolution des taux depuis 2023 illustre clairement le durcissement monétaire en cours. Lors des premières opérations mensuelles sous le nouveau régime d’adjudications à taux variables en février 2023, le taux marginal s’établissait à 2,80 %, avec un taux moyen pondéré de 3,15 %. Deux ans plus tard, la situation s’est considérablement détériorée : les banques se refinancent désormais à un taux moyen de 5,03 %, avec un taux marginal atteignant 5,50 % lors de l’adjudication hebdomadaire du 28 mars 2025.

Ce phénomène s’accompagne d’une pression similaire sur le marché interbancaire, où les taux ont connu une trajectoire ascendante tout aussi marquée. La moyenne est passée de 5,1 % en 2023 à 6,1 % en 2024, avant de s’établir à 6,12 % en février 2025. Sur les maturités plus longues, les taux à trois mois frôlent désormais 6,7 %, atteignant ponctuellement les 7 %, comme l’illustre le graphique suivant.

Cette stratégie de précaution non assumée reflète les préoccupations de la BCEAO face à de multiples facteurs d’incertitude : tensions géopolitiques, instabilité climatique, risque de hausse des prix alimentaires importés. En réduisant discrètement les volumes de liquidité injectés tout en maintenant officiellement son taux directeur, la BCEAO adopte une position défensive (donc une politique restrictive) sans l’annoncer formellement, préférant laisser les mécanismes de marché jouer leur rôle régulateur.

Bien que les réserves de change aient progressé ces derniers mois, cette évolution reste fragile. Le pilotage monétaire de la BCEAO s’appuie désormais davantage sur les mécanismes de marché que sur les instruments traditionnels, traduisant une approche plus sophistiquée, mais aussi plus contraignante pour les acteurs du système financier régional.

2. Les banques thésaurisent par anticipation

Face à ce resserrement implicite, les établissements bancaires de l’UEMOA ont adopté un comportement défensif marqué par une surréservation massive de liquidités. Cette thésaurisation prudentielle traduit ainsi une anticipation d’un accès plus difficile à la ressource, et potentiellement de chocs imprévus dans un contexte d’incertitude extrême.

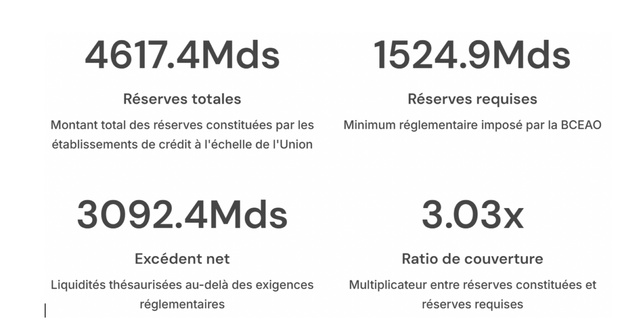

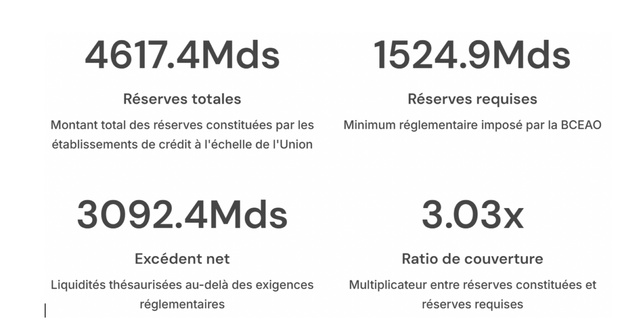

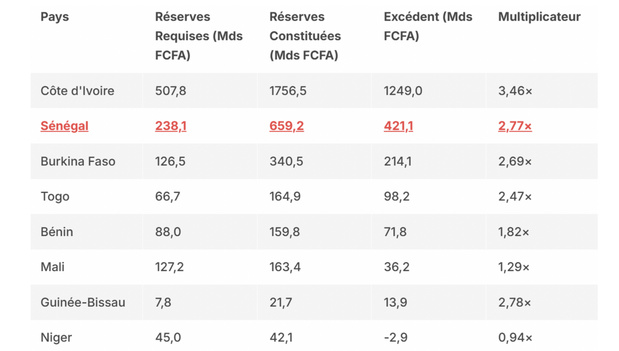

En effet, une analyse triangulaire sur les données quantitatives, qualitatives et les opinions d’arbitrage renseigne que les banques thésaurisent 3,03 fois plus de réserves que ce qui est requis par la réglementation macroprudentielle imposée par la BCEAO, soit 4 617,4 milliards de F CFA, pour des réserves requises de 1 524,9 milliards, soit un excédent de liquidités de plus de 3 000 milliards en matelas de sécurité.

Bien que les réserves de change aient progressé ces derniers mois, cette évolution reste fragile. Le pilotage monétaire de la BCEAO s’appuie désormais davantage sur les mécanismes de marché que sur les instruments traditionnels, traduisant une approche plus sophistiquée, mais aussi plus contraignante pour les acteurs du système financier régional.

2. Les banques thésaurisent par anticipation

Face à ce resserrement implicite, les établissements bancaires de l’UEMOA ont adopté un comportement défensif marqué par une surréservation massive de liquidités. Cette thésaurisation prudentielle traduit ainsi une anticipation d’un accès plus difficile à la ressource, et potentiellement de chocs imprévus dans un contexte d’incertitude extrême.

En effet, une analyse triangulaire sur les données quantitatives, qualitatives et les opinions d’arbitrage renseigne que les banques thésaurisent 3,03 fois plus de réserves que ce qui est requis par la réglementation macroprudentielle imposée par la BCEAO, soit 4 617,4 milliards de F CFA, pour des réserves requises de 1 524,9 milliards, soit un excédent de liquidités de plus de 3 000 milliards en matelas de sécurité.

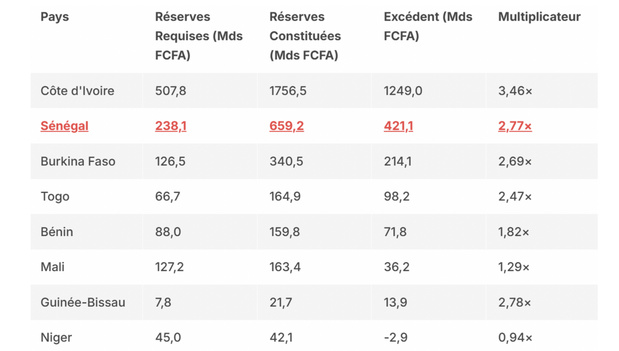

Ce phénomène est particulièrement marqué en Côte d’Ivoire, où les réserves atteignent 1 759,2 milliards FCFA pour un minimum réglementaire fixé à 507,8 milliards, soit un ratio de 3,46 fois le montant requis. Des tendances similaires s’observent au Sénégal (659,2 milliards contre 238,1 milliards requis). Même dans les pays au système bancaire plus modeste comme la Guinée-Bissau, les excédents sont significatifs, avec 21,7 milliards FCFA constitués pour 7,8 milliards requis, un ratio de près de 2,8. Seul le Niger fait exception, avec un déficit de 2,9 milliards FCFA.

Cette tendance à la surréservation des liquidités au niveau des banques pourrait également répondre à une exigence structurelle. Car, depuis décembre 2023, la BCEAO a relevé le capital social minimum des banques de l’UMOA à 20 milliards FCFA (contre 10 milliards auparavant), une réforme prudentielle dont la mise en œuvre s’échelonne jusqu’en 2027. Cette modification du cadre réglementaire pousserait les établissements à renforcer leurs fonds propres, ce qui se traduit par une rétention plus marquée de leur trésorerie dans un environnement où le taux marginal est devenu la norme.

Cette tendance à la surréservation des liquidités au niveau des banques pourrait également répondre à une exigence structurelle. Car, depuis décembre 2023, la BCEAO a relevé le capital social minimum des banques de l’UMOA à 20 milliards FCFA (contre 10 milliards auparavant), une réforme prudentielle dont la mise en œuvre s’échelonne jusqu’en 2027. Cette modification du cadre réglementaire pousserait les établissements à renforcer leurs fonds propres, ce qui se traduit par une rétention plus marquée de leur trésorerie dans un environnement où le taux marginal est devenu la norme.

3. L’impact sur le crédit bancaire et les marges

Malgré ce contexte de liquidité contrainte, les banques maintiennent une activité de crédit, mais à un rythme modéré qui reflète leur prudence accrue. Le volume de crédit au secteur privé n’a progressé que de 6,3 % sur un an à fin décembre 2024, une dynamique à peine en phase avec le rythme de croissance de l’économie régionale (6,2 %).

Parallèlement, les taux débiteurs moyens appliqués par les banques ont légèrement reculé pour s’établir à 6,79 % en février, un phénomène révélateur d’un arbitrage stratégique : dans un environnement où la liquidité devient plus chère à obtenir, les établissements préfèrent accepter une contraction de leurs marges plutôt que d’élargir leur exposition au risque.

Cette compression des marges bancaires constitue un signal préoccupant. Elle indique que les banques privilégient la préservation de la qualité de leur portefeuille au détriment de la rentabilité immédiate. Dans ce contexte, le crédit continue de circuler, mais à bas régime, créant potentiellement un frein à l’investissement privé et, par extension, à la croissance économique future.

Malgré ce contexte de liquidité contrainte, les banques maintiennent une activité de crédit, mais à un rythme modéré qui reflète leur prudence accrue. Le volume de crédit au secteur privé n’a progressé que de 6,3 % sur un an à fin décembre 2024, une dynamique à peine en phase avec le rythme de croissance de l’économie régionale (6,2 %).

Parallèlement, les taux débiteurs moyens appliqués par les banques ont légèrement reculé pour s’établir à 6,79 % en février, un phénomène révélateur d’un arbitrage stratégique : dans un environnement où la liquidité devient plus chère à obtenir, les établissements préfèrent accepter une contraction de leurs marges plutôt que d’élargir leur exposition au risque.

Cette compression des marges bancaires constitue un signal préoccupant. Elle indique que les banques privilégient la préservation de la qualité de leur portefeuille au détriment de la rentabilité immédiate. Dans ce contexte, le crédit continue de circuler, mais à bas régime, créant potentiellement un frein à l’investissement privé et, par extension, à la croissance économique future.

Cette situation témoigne d’une transformation profonde du modèle économique des banques de l’UEMOA. Confrontées à un coût de refinancement en hausse et à des exigences prudentielles renforcées, elles doivent réinventer leurs stratégies d’intermédiation. La compression des marges met en lumière les limites d’un système où la liquidité n’est plus abondante, mais devient progressivement un bien rare dont l’allocation doit être optimisée.

L’impact à moyen terme de cette évolution pourrait s’avérer problématique pour le financement de l’économie régionale, particulièrement dans les secteurs à forte intensité capitalistique, notamment les infrastructures, qui nécessitent des financements importants et de longue durée. La prudence bancaire, si elle persiste, risque de devenir un facteur limitant pour les ambitions de développement économique de la région. Un accès à la géographie des souscripteurs du dernier Appel Public à l’Épargne (APE) du Sénégal pourrait permettre de confirmer cette prudence ou non.

4. La fragmentation du Marché des Titres Publics (MTP)

La tension monétaire silencieuse qui traverse l’UEMOA se manifeste également sur le Marché des Titres Publics, où l’on observe une fragmentation croissante entre les États membres de l’Union. Les courbes de taux publiées par UMOA-Titres en avril 2025 révèlent des écarts considérables qui remettent en question l’intégration réelle du marché financier régional.

L’impact à moyen terme de cette évolution pourrait s’avérer problématique pour le financement de l’économie régionale, particulièrement dans les secteurs à forte intensité capitalistique, notamment les infrastructures, qui nécessitent des financements importants et de longue durée. La prudence bancaire, si elle persiste, risque de devenir un facteur limitant pour les ambitions de développement économique de la région. Un accès à la géographie des souscripteurs du dernier Appel Public à l’Épargne (APE) du Sénégal pourrait permettre de confirmer cette prudence ou non.

4. La fragmentation du Marché des Titres Publics (MTP)

La tension monétaire silencieuse qui traverse l’UEMOA se manifeste également sur le Marché des Titres Publics, où l’on observe une fragmentation croissante entre les États membres de l’Union. Les courbes de taux publiées par UMOA-Titres en avril 2025 révèlent des écarts considérables qui remettent en question l’intégration réelle du marché financier régional.

L’analyse de la forme des courbes de taux est particulièrement révélatrice des dynamiques à l’œuvre. La courbe plate observée au Bénin indique une perception relativement stable du risque sur différents horizons temporels. En revanche, la courbe pentue de la Côte d’Ivoire suggère une prime de risque croissante avec l’allongement des maturités, conforme à une situation économique normale.

Plus inquiétant, le Burkina Faso et le Niger présentent des courbes inversées, où les taux courts excèdent les taux longs. Ce phénomène, généralement associé à une anticipation de récession dans d’autres contextes, apparaît paradoxal alors que l’Union vient d’annoncer une croissance de 6,3 % pour 2025. Il traduit une préférence des investisseurs pour les maturités longues, perçues comme moins risquées que les échéances courtes, reflet d’une perception accrue du risque souverain immédiat dans ces pays.

Par ailleurs, il convient de noter le spread persistant dans l’UEMOA. En effet, la Côte d’Ivoire, signature de référence dans l’Union, parvient à lever des fonds à 3 ans autour de 7,5 %, tandis que le Niger et la Guinée-Bissau doivent offrir des rendements dépassant 10 % pour attirer les investisseurs. Même sur des maturités courtes d’1 an, le spread reste frappant : 7,2 % pour Abidjan contre 10,7 % pour Niamey.

Ces différentiels témoignent d’une reconstitution significative des primes de risque entre pays membres, phénomène qui contredit l’objectif d’un marché régional intégré, d’où une certaine accentuation de cette fragmentation de l’UEMOA. Ceci reste une sérieuse épine sur le chemin d’une monnaie unique, l’ECO, véritable arlésienne. Du reste, un des critères de convergence de premier rang de cette convergence voulue prônait un plafond Dette/PIB de 70 %, que la seconde locomotive de l’UEMOA, en l’occurrence le Sénégal, a allègrement franchi (99,67 % selon les derniers chiffres de l’audit des finances publiques par la Cour des comptes).

Fig7

5. Une analyse stratégique des causes profondes de la crise latente

En définitive, la crise bancaire qui couve dans l’UEMOA résulte d’une combinaison de facteurs structurels et conjoncturels qui, ensemble, créent un environnement particulièrement contraignant pour le système financier régional. On en a identifié quatre.

Premièrement, les réformes prudentielles relatives au doublement du capital minimum requis (de 10 à 20 milliards FCFA) imposent aux banques un effort considérable de renforcement de leurs fonds propres jusqu’en 2027, accentuant la rétention de liquidité. Bâle II/III semble passer par là !

Deuxièmement, le contexte international incertain, caractérisé par les tensions géopolitiques persistantes, l’instabilité climatique et les risques de hausse des prix alimentaires importés, incite la BCEAO à maintenir une position défensive, privilégiant la stabilité monétaire à court terme.

Troisièmement, les fortes disparités économiques régionales, notamment les écarts de performance économique entre pays membres de l’UEMOA, s’accentuent, créant une fragmentation du marché financier régional et une différenciation croissante des primes de risque.

Enfin, quatrièmement, une transition du modèle de politique monétaire de la BCEAO est en cours d’implémentation. Progressivement, l’on note un changement de paradigme vers un pilotage par les mécanismes de marché plutôt que par les instruments directs traditionnels, entraînant des ajustements complexes pour les acteurs du système bancaire.

Cette configuration atypique crée un environnement paradoxal où, malgré des indicateurs macroéconomiques globalement favorables à l’échelle régionale (inflation maîtrisée, croissance robuste, amélioration des termes de l’échange), le système bancaire subit une pression croissante. La politique monétaire, officiellement accommodante mais implicitement restrictive, génère des distorsions qui se propagent à travers tout l’écosystème financier.

Au demeurant, l’impact de ces tensions est amplifié par des facteurs spécifiques à certains pays, notamment les situations sécuritaires au Sahel qui affectent le Burkina Faso, le Mali et le Niger. Ces contextes particuliers renforcent l’aversion au risque des investisseurs et conduisent à une prime supplémentaire sur les émissions souveraines de ces États, accentuant encore les écarts au sein de l’Union.

La transition vers un nouveau paradigme de politique monétaire, où les mécanismes de marché jouent un rôle prépondérant dans l’allocation des ressources, représente un défi majeur pour un système financier régional encore en développement dans notre zone monétaire. Cette évolution nécessite des ajustements importants pour tous les acteurs et pourrait, à terme, transformer profondément l’architecture financière de l’UEMOA.

À court terme, il apparaît essentiel que la BCEAO clarifie sa stratégie et adopte une communication plus transparente sur la réalité de sa politique monétaire. Le décalage entre le discours officiel et les conditions effectives du marché crée des incertitudes préjudiciables à l’efficacité globale du système financier. Une formalisation des nouvelles orientations permettrait aux acteurs de mieux anticiper et s’adapter.

Pour les établissements bancaires, l’adaptation au nouveau paradigme implique une révision de leurs modèles d’affaires. Face à une liquidité plus coûteuse et à des exigences prudentielles renforcées, les banques devront optimiser leur gestion actif-passif, développer des sources alternatives de financement et potentiellement se spécialiser davantage pour maintenir leur rentabilité.

Les États membres, confrontés à des conditions de financement plus sélectives, doivent renforcer la crédibilité de leurs politiques budgétaires et accélérer les réformes structurelles susceptibles d’améliorer leur notation implicite sur le marché régional. L’écartement des primes de risque observé récemment pourrait s’accentuer en l’absence d’efforts significatifs dans ce domaine.

À plus long terme, le développement de marchés financiers régionaux plus profonds et diversifiés constitue un enjeu stratégique majeur. L’élargissement de la base d’investisseurs, l’introduction de nouveaux instruments financiers et l’amélioration de la liquidité des marchés secondaires contribueraient à atténuer les tensions actuelles et à renforcer la résilience du système financier de l’UEMOA face aux chocs futurs.

Conclusion

En définitive, la crise bancaire latente dans l’UEMOA représente un défi systémique qui nécessite une approche coordonnée entre autorités monétaires, régulateurs, établissements financiers et États. Sa résolution dépend de notre capacité à financer durablement sa croissance et à progresser vers une intégration économique et financière plus approfondie.

Seydina Alioune NDIAYE, Economiste, Banquier d’affaires.

Plus inquiétant, le Burkina Faso et le Niger présentent des courbes inversées, où les taux courts excèdent les taux longs. Ce phénomène, généralement associé à une anticipation de récession dans d’autres contextes, apparaît paradoxal alors que l’Union vient d’annoncer une croissance de 6,3 % pour 2025. Il traduit une préférence des investisseurs pour les maturités longues, perçues comme moins risquées que les échéances courtes, reflet d’une perception accrue du risque souverain immédiat dans ces pays.

Par ailleurs, il convient de noter le spread persistant dans l’UEMOA. En effet, la Côte d’Ivoire, signature de référence dans l’Union, parvient à lever des fonds à 3 ans autour de 7,5 %, tandis que le Niger et la Guinée-Bissau doivent offrir des rendements dépassant 10 % pour attirer les investisseurs. Même sur des maturités courtes d’1 an, le spread reste frappant : 7,2 % pour Abidjan contre 10,7 % pour Niamey.

Ces différentiels témoignent d’une reconstitution significative des primes de risque entre pays membres, phénomène qui contredit l’objectif d’un marché régional intégré, d’où une certaine accentuation de cette fragmentation de l’UEMOA. Ceci reste une sérieuse épine sur le chemin d’une monnaie unique, l’ECO, véritable arlésienne. Du reste, un des critères de convergence de premier rang de cette convergence voulue prônait un plafond Dette/PIB de 70 %, que la seconde locomotive de l’UEMOA, en l’occurrence le Sénégal, a allègrement franchi (99,67 % selon les derniers chiffres de l’audit des finances publiques par la Cour des comptes).

Fig7

5. Une analyse stratégique des causes profondes de la crise latente

En définitive, la crise bancaire qui couve dans l’UEMOA résulte d’une combinaison de facteurs structurels et conjoncturels qui, ensemble, créent un environnement particulièrement contraignant pour le système financier régional. On en a identifié quatre.

Premièrement, les réformes prudentielles relatives au doublement du capital minimum requis (de 10 à 20 milliards FCFA) imposent aux banques un effort considérable de renforcement de leurs fonds propres jusqu’en 2027, accentuant la rétention de liquidité. Bâle II/III semble passer par là !

Deuxièmement, le contexte international incertain, caractérisé par les tensions géopolitiques persistantes, l’instabilité climatique et les risques de hausse des prix alimentaires importés, incite la BCEAO à maintenir une position défensive, privilégiant la stabilité monétaire à court terme.

Troisièmement, les fortes disparités économiques régionales, notamment les écarts de performance économique entre pays membres de l’UEMOA, s’accentuent, créant une fragmentation du marché financier régional et une différenciation croissante des primes de risque.

Enfin, quatrièmement, une transition du modèle de politique monétaire de la BCEAO est en cours d’implémentation. Progressivement, l’on note un changement de paradigme vers un pilotage par les mécanismes de marché plutôt que par les instruments directs traditionnels, entraînant des ajustements complexes pour les acteurs du système bancaire.

Cette configuration atypique crée un environnement paradoxal où, malgré des indicateurs macroéconomiques globalement favorables à l’échelle régionale (inflation maîtrisée, croissance robuste, amélioration des termes de l’échange), le système bancaire subit une pression croissante. La politique monétaire, officiellement accommodante mais implicitement restrictive, génère des distorsions qui se propagent à travers tout l’écosystème financier.

Au demeurant, l’impact de ces tensions est amplifié par des facteurs spécifiques à certains pays, notamment les situations sécuritaires au Sahel qui affectent le Burkina Faso, le Mali et le Niger. Ces contextes particuliers renforcent l’aversion au risque des investisseurs et conduisent à une prime supplémentaire sur les émissions souveraines de ces États, accentuant encore les écarts au sein de l’Union.

La transition vers un nouveau paradigme de politique monétaire, où les mécanismes de marché jouent un rôle prépondérant dans l’allocation des ressources, représente un défi majeur pour un système financier régional encore en développement dans notre zone monétaire. Cette évolution nécessite des ajustements importants pour tous les acteurs et pourrait, à terme, transformer profondément l’architecture financière de l’UEMOA.

À court terme, il apparaît essentiel que la BCEAO clarifie sa stratégie et adopte une communication plus transparente sur la réalité de sa politique monétaire. Le décalage entre le discours officiel et les conditions effectives du marché crée des incertitudes préjudiciables à l’efficacité globale du système financier. Une formalisation des nouvelles orientations permettrait aux acteurs de mieux anticiper et s’adapter.

Pour les établissements bancaires, l’adaptation au nouveau paradigme implique une révision de leurs modèles d’affaires. Face à une liquidité plus coûteuse et à des exigences prudentielles renforcées, les banques devront optimiser leur gestion actif-passif, développer des sources alternatives de financement et potentiellement se spécialiser davantage pour maintenir leur rentabilité.

Les États membres, confrontés à des conditions de financement plus sélectives, doivent renforcer la crédibilité de leurs politiques budgétaires et accélérer les réformes structurelles susceptibles d’améliorer leur notation implicite sur le marché régional. L’écartement des primes de risque observé récemment pourrait s’accentuer en l’absence d’efforts significatifs dans ce domaine.

À plus long terme, le développement de marchés financiers régionaux plus profonds et diversifiés constitue un enjeu stratégique majeur. L’élargissement de la base d’investisseurs, l’introduction de nouveaux instruments financiers et l’amélioration de la liquidité des marchés secondaires contribueraient à atténuer les tensions actuelles et à renforcer la résilience du système financier de l’UEMOA face aux chocs futurs.

Conclusion

En définitive, la crise bancaire latente dans l’UEMOA représente un défi systémique qui nécessite une approche coordonnée entre autorités monétaires, régulateurs, établissements financiers et États. Sa résolution dépend de notre capacité à financer durablement sa croissance et à progresser vers une intégration économique et financière plus approfondie.

Seydina Alioune NDIAYE, Economiste, Banquier d’affaires.

Source : https://www.lejecos.com/La-crise-bancaire-qui-couv...